再エネは「脱ロシア」に貢献する! PVサプライチェーンの動向とウクライナ危機の影響

https://solarjournal.jp/sj-market/46470/

再エネは「脱ロシア」に貢献する! PVサプライチェーンの動向とウクライナ危機の影響

2022/09/21

長引くコロナ禍の下、ロシアのウクライナ侵攻は、世界のPV市場に何をもたらすのか。そして、日本への影響は──。5月27日に開催した本誌主催「PVビジネスセミナー」において、大きな関心を集めた資源総合システム・貝塚泉氏の講演より、内容を抜粋してお届けする。

2021年の世界市場と

太陽電池製造産業の動向

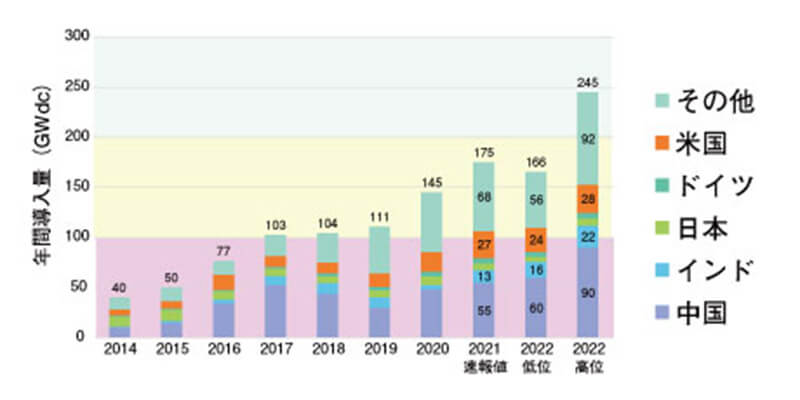

ここ数年、太陽光が世界の脱炭素化において中心的役割を担っています。国際エネルギー機関(IEA)の調査によると、2021年には世界全体で175GW(DCベース、以下同)の太陽光が新たに導入されました(表1)。累積導入量は2021年時点で942GWあり、現時点では1000GW、つまりテラワット時代に突入していると考えられています。

太陽電池の生産量は、2021年速報値で、中国が世界全体の82%を占めています。年間導入量(2021年)をみても、中国が54.9GWで2位を大きく引き離してトップです。次いで米国26.9GW、インド13GW、日本6.5GWと続いています。

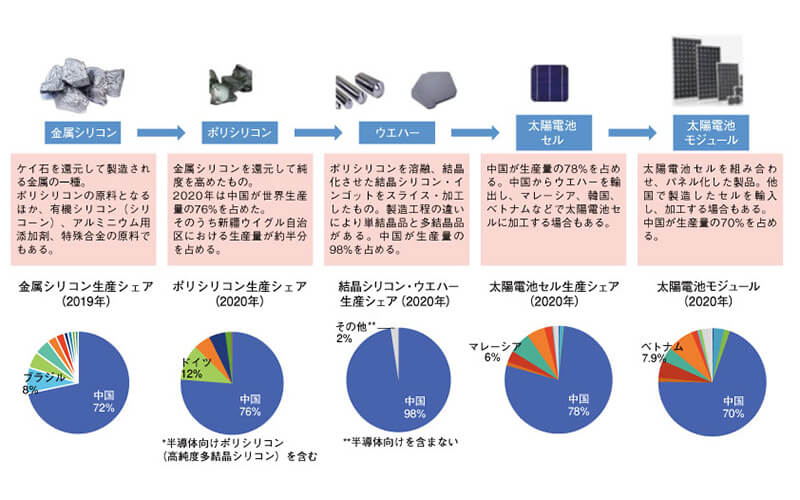

太陽電池製品のバリューチェーンを分析すると、中国がポリシリコン生産シェアの76%を占めており、ウエハーに関しては世界の生産量の98%に達しています(表2)。そのため、中国以外の国でウエハーを調達するのは難しい状況です。セル生産やモジュール生産など、どの段階においても中国のシェアは圧倒的に大きく、新型コロナ感染症による都市封鎖の影響がどの程度で収まるかが、今後を占う1つの鍵となります。

世界の太陽光年間導入量の推移と2022年の見通し/DCベース(表1)

出典:IEA PVPS Snapshot of Global PV Markets 2022(2022年4月)および資源総合システム

太陽電池製品のバリューチェーン(表2)

結晶系太陽電池は金属シリコンを原料とし、ポリシリコン、結晶シリコン・インゴット、結晶シリコン・ウエハー、太陽電池セル、太陽電池モジュールへと加工されていく。バリューチェーン全体において、中国のシェアが大きな割合を占めている。

出典:中国有色金属工業協会シリコン分会資料および資源総合システム「太陽光発電マーケット2021」

2022年の成長見通しと

材料価格など懸念材料

2022年の世界の太陽光発電市場は、コロナの影響が続くにも関わらず、前年より成長する見通しです。弊社の試算では、2022年の新設導入量は低位ケースで166GW、高位ケースでは245GWとなります(表1)。現状では、低位ケースになることは考えにくく、少なくとも200GW以上になる可能性が高いと思われます。

ただし、留意すべきポイントがいくつかあります。まず、ポリシリコンの生産能力がメーカー各社の計画どおりに拡大するか。モジュールを構成するガラス、アルミニウム、電極に使われる銀などの価格上昇がどの程度に収まるか。ケーブルのための銅や架台のための鉄鋼材料の価格、輸送コストの上昇も懸念材料です。

また、パワーコンディショナに利用されるパワー半導体の不足も深刻な課題です。自動車産業との取り合いに加えて、これまで半導体プロセスに利用される希ガスの多くを供給していたのがロシアとウクライナだったからです(ロシアは世界のパリジウム供給量の44%、ウクライナは世界のネオンの70%を生産)。

欧州は再エネ導入を加速

ウクライナ危機への対応

2月にロシアがウクライナに侵攻した後、欧州の再エネ関連株が反発しました。これは、再エネが脱ロシアに貢献する、と評価されたためだと考えられます。

欧州連合(EU)は、ロシアからの化石燃料への依存を低減させる方針を示しており、そのための取り組みも明らかにしています。そこには、「2022年末までに屋根設置型太陽光発電システムの発電量を15TWhへ引き上げる」「風力発電と太陽光発電システムの普及速度を20%引き上げる」「グリーン水素生産用の再エネ(風力と太陽光)80GWを2030年までに新設する」などの具体策が盛り込まれています。

イギリスとフランスは原発を新設する計画も発表しましたが、新設までにどのくらいの期間がかかるか分かりません。また、原発でつくる電力は再エネより高くつくうえ、攻撃による電源喪失のリスクも想定しなければなりません。そうしたことを勘案すると原発の新設は難しいという意見も多く、やはり太陽光や風力が中心的役割を担っていくものと考えられます。再エネ導入は、脱炭素に加えて、脱ロシアの観点からも加速させるべきものとなったのです。

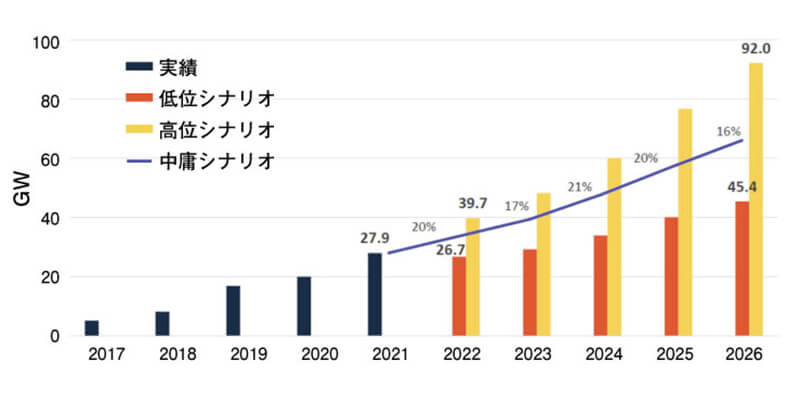

太陽光については、ソーラーパワーヨーロッパが2026年までの年間導入量を予測しています。それによると欧州は、2026年時点で60GW以上(中庸シナリオ)の市場に成長する見通しです(表3)。

欧州市場の太陽光年間導入量 今後の見通し/DCベース(表3)

出典:Solar Power Europe, 2022年5月

国際情勢の日本市場への影響

再エネへの高まるニーズ

日本市場への影響として明らかなのは、小売電力の価格は必ず上昇するということです。電力需要家から見れば、その変動をどのように抑えていくかが大きな課題となります。近年、RE100企業を中心に再エネを調達したいという機運は高まっていましたが、今後は電力価格の変動リスクを抑るという観点から再エネを求める需要家が増えると予想されます。その意味でも、自家消費モデルやPPAモデルには大きな期待が寄せられます。

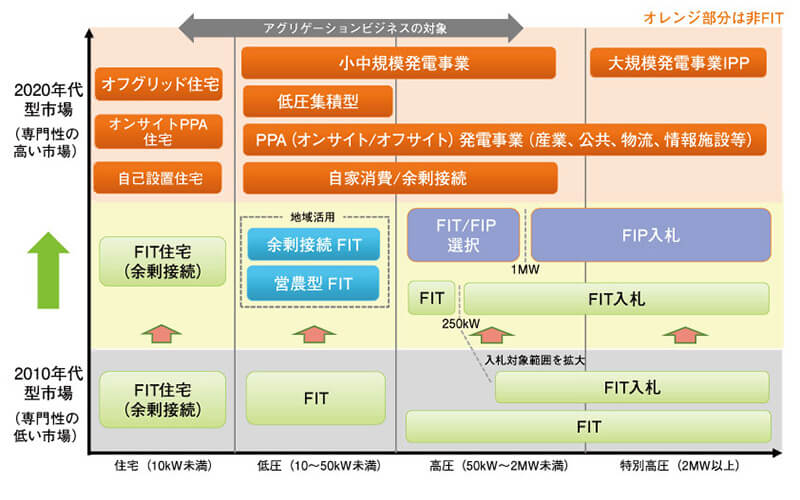

これ(表4)は、低圧から特高まで、それぞれどのようなビジネスモデルが伸びていくかを弊社で整理したものです。FITからFIPへの移行が進み、さらに、補助制度に頼らない自家消費やPPA事業などが、アグリゲーションビジネスの進展とともに大きな市場をつくっていくでしょう。

日本においても、脱炭素+脱ロシアの流れは変わりません。開発期間がもっとも短く、発電コストが安い太陽光の重要性は増すばかりです。

日本市場のビジネスモデル(表4)

出典:資源総合システム「太陽光発電ビジネスガイド(2021年度版)」

- Choosing a selection results in a full page refresh.